اقتصاد معاصر-رامین غدیری، پژوهشگر اقتصادی: بهرهگیری از نظام مالیاتی به منظور تقویت سرمایهگذاری، نیازمند اجرای چندین اقدام کلیدی است. ثبات مالیاتها یکی از این اقدامات بوده که میتواند اطمینان خاطر را برای سرمایهگذاران فراهم و از نوسانات ناگهانی جلوگیری کند. همچنین شفافیت درآمدها و اطلاعات مالی به کاهش فرار مالیاتی و افزایش اعتماد عمومی کمک میکند، زیرا سرمایهگذاران و مودیان مالیاتی میتوانند به طور واضح و دقیق از وضعیت مالیاتی خود آگاه شوند.

صراحت در مقررات نیز به معنای تدوین قوانین روشن و بدون ابهام است که موجب تسهیل فرایندهای مالیاتی و کاهش پیچیدگیها میشود. در نهایت منطقی کردن معافیتها به این معناست که معافیتهای مالیاتی باید بر اساس اصول اقتصادی و عدالت اجتماعی تنظیم شوند تا از سوءاستفاده جلوگیری و منابع مالی دولت به درستی مدیریت شود. این اقدامات در مجموع میتوانند به ایجاد یک نظام مالیاتی کارآمد و موثر منجر شوند که نه فقط به تقویت سرمایهگذاری کمک میکند، بلکه به رشد پایدار اقتصادی نیز منجر خواهد شد.

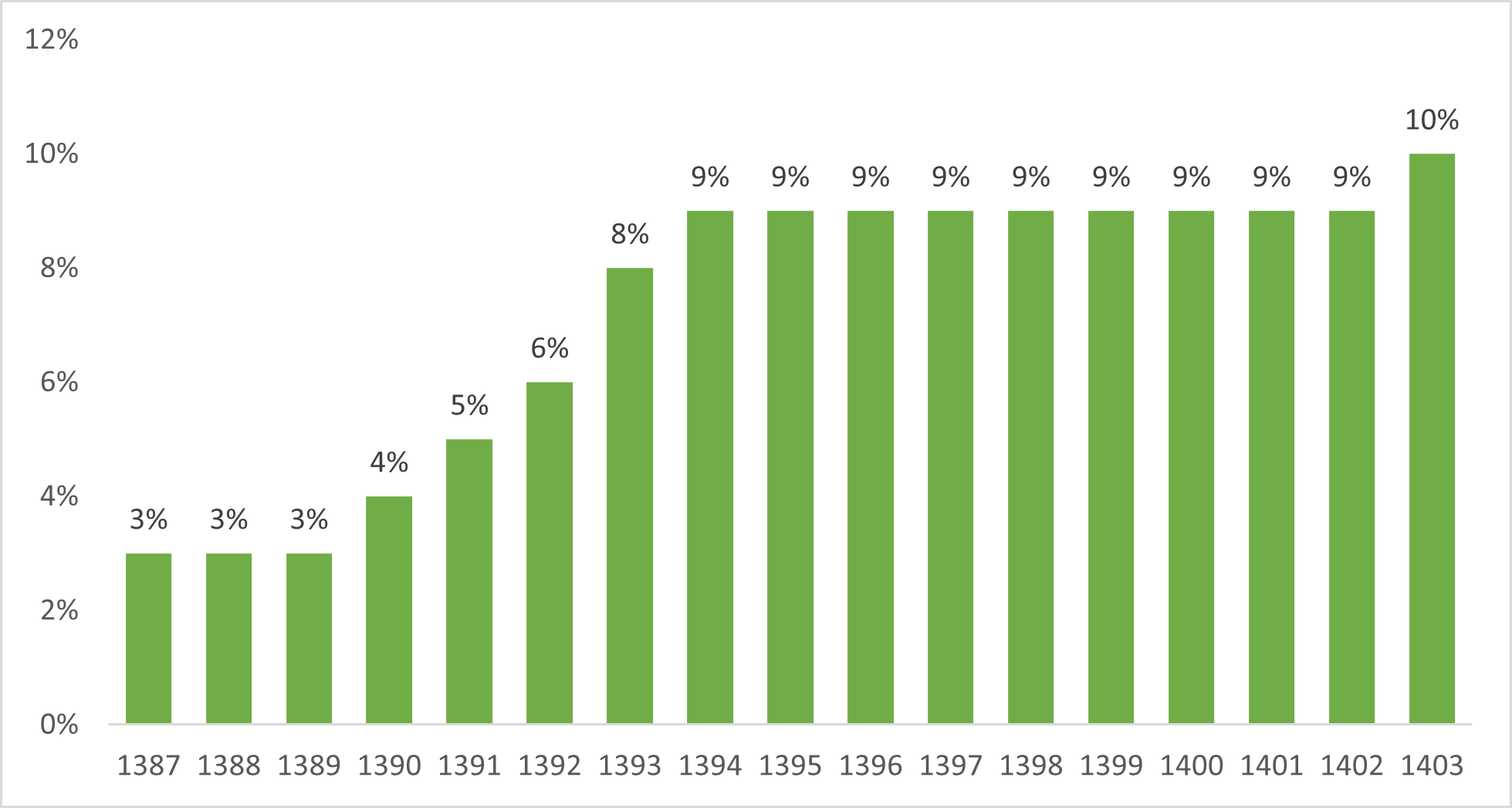

نرخ مالیات بر ارزش افزوده

نرخ مالیات بر ارزش افزوده در ایران از سال ۱۳۸۷ تاکنون به تدریج افزایش یافته است. این افزایش به منظور تامین منابع لازم برای دولت و با اهدافی نظیر متناسبسازی حقوق بازنشستگان صورت گرفته است.

در ابتدا، در سال ۱۳۸۷، نرخ مالیات بر ارزش افزوده ۳ درصد تعیین شد. سپس در سالهای بعد، این نرخ به تدریج افزایش یافت تا در سال ۱۴۰۳ به ۱۰ درصد رسید. این افزایش به موجب قانون بودجه سال ۱۴۰۳ کل کشور اعمال شده است. دلایل افزایش نرخ مالیات بر ارزش افزوده عبارتند از:

تامین منابع مالی برای دولت: افزایش نرخ مالیات بر ارزش افزوده به دولت کمک میکند تا منابع مالی بیشتری برای پوشش هزینههای خود داشته باشد.

متناسبسازی حقوق بازنشستگان: بخشی از افزایش نرخ مالیات بر ارزش افزوده در سال ۱۴۰۳ به منظور تامین منابع لازم برای متناسبسازی حقوق بازنشستگان لشکری، کشوری و صندوق فولاد اختصاص یافته است.

اجرای قانون دائمی مالیات بر ارزش افزوده: از ۱۳ دی ۱۴۰۰، قانون جدید مالیات بر ارزش افزوده (قانون دائمی) اجرایی شد که بر اساس آن، نرخ مالیات بر ارزش افزوده برای عموم کالاها به صورت مجموع مالیات و عوارض با نرخ ۱۰ درصد محاسبه میشود.

کالا و خدمات معاف از مالیات

معافیتهای ارزش افزوده ۱۴۰۳ تغییرات زیادی پیدا کردهاند. در قسمت زیر برخی از مهمترین کالاهایی که معاف هستند، عبارت از کلیه محصولات کشاورزی فراوری نشده، فرش دستباف و مواد اولیه اصلی آن و صنایعدستی تولید داخل، انواع دارو و واکسن انسانی و دامی، انواع شمش طلا و حوالههای کاغذی دارای پشتوانه صد در صدی طلا، شیر، پنیر، ماست، تخم ماکیان، برنج، حبوبات، روغنهای خوراکی و انواع گوشت و فراوردههای گوشتی، خدمات چاپ و انتشار روزنامه و کتاب، خدمات درمان و توانبخشی و حمایتی، خدمات بازار سرمایه، خدمات حملونقل درون و برونشهری و خدمات بیمههای عمر، زندگی، کشاورزی و درمان تکمیلی هستند.

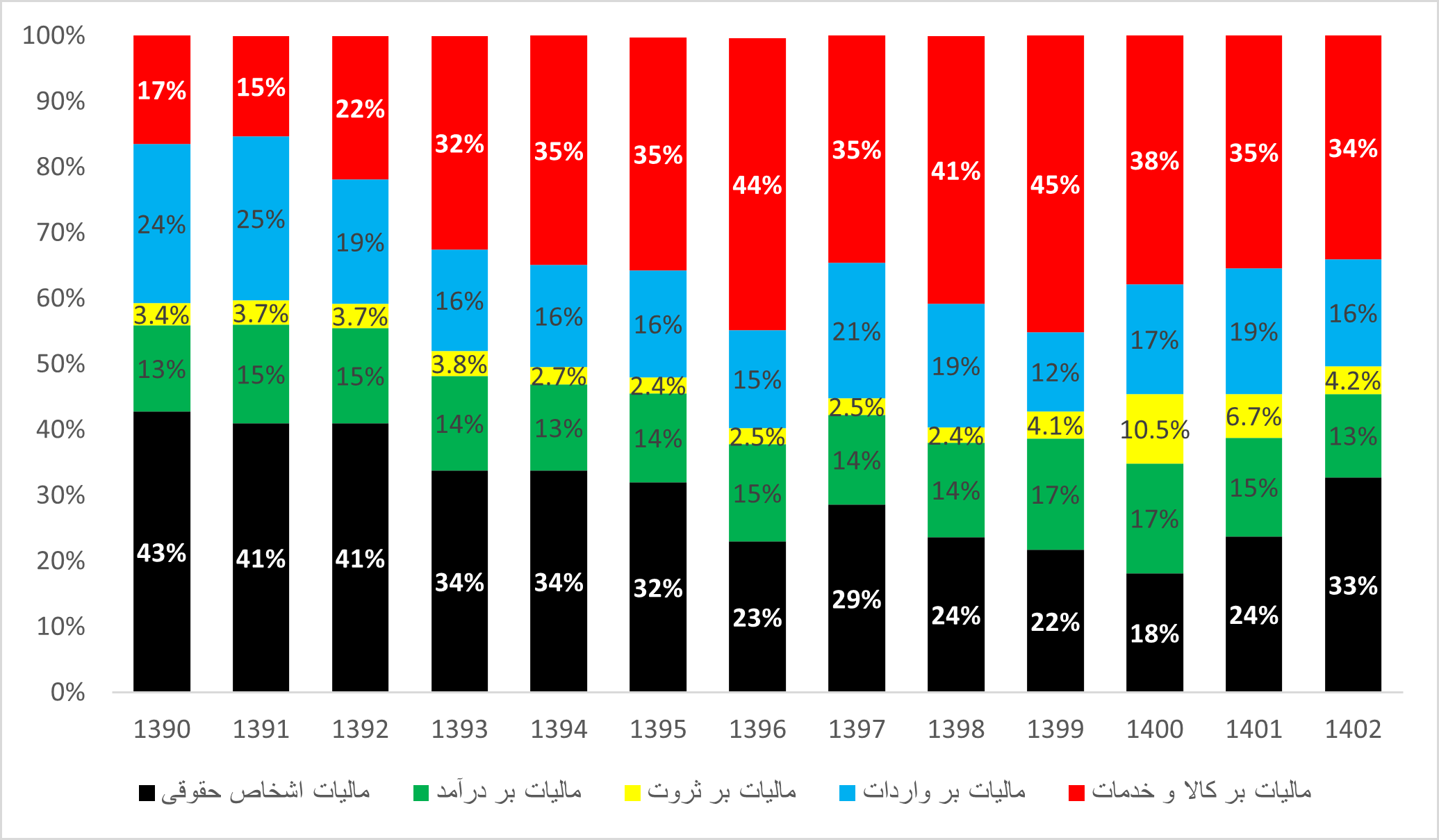

همانطور که ملاحظه میشود، بیشترین بخش مالیات تا سال ۱۳۹۷ برای مالیات بر اشخاص حقوقی بود و از این سال به بعد بیشترین بخش مالیات برای مالیات بر کالا و خدمات شده است. اقتصاد ایران در بهرهگیری از نظام مالیاتی برای تقویت سرمایهگذاری از طریق ثبات مالیاتها، شفافیت درآمدها، صراحت در مقررات و منطقیکردن معافیتها، با چالشها و فرصتهایی روبهرو بوده که در ادامه بررسی شده است.

چالشها

فرار مالیاتی: یکی از مهمترین مشکلات نظام مالیاتی در ایران، فرار مالیاتی است. سالانه بیش از ۱۰۰ هزار میلیارد تومان فرار مالیاتی در کشور رخ میدهد که ناشی از عواملی همچون نبود شفافیت اطلاعات مالی، ضعف در نظارت و وجود اقتصاد غیررسمی است.

اقتصاد غیررسمی: بخش بزرگی از فعالیتهای اقتصادی در ایران خارج از چارچوب رسمی انجام میشود که موجب کاهش توانایی دولت در دریافت مالیات میشود.

ضعف در فرهنگ مالیاتی: بسیاری از افراد و کسبوکارها پرداخت مالیات را به عنوان یک وظیفه ملی نمیپذیرند که ناشی از ضعف در فرهنگسازی و آموزش اهمیت مالیات در توسعه اقتصادی است.

پیچیدگی قوانین مالیاتی: قوانین مالیاتی ایران در برخی موارد پیچیده و مبهم هستند که باعث سردرگمی مودیان مالیاتی و افزایش احتمال تخلف میشود.

ضعف در دیجیتالیسازی: نظام مالیاتی کشور به دلیل عدم سرمایهگذاری لازم و فقدان برنامهریزی مناسب طی سالهای گذشته فاقد سیستم اطلاعات مالیاتی مناسب و مطلوب بوده و اطلاعات به صورت پراکنده، ناقص و غیرمستند در اختیار نظام مالیاتی قرار میگیرد.

مشکلات ساختاری و قانونی: ترکیب نامناسب تولید ملی و توزیع درآمد، سهم بالای معافیتها و مشوقها، حجم بزرگ اقتصاد غیررسمی و زیرزمینی، پیچیدگی مقررات مالیاتی، ساختار نامناسب نرخها و ضعف ضمانتهای اجرایی قوانین از جمله مشکلات ساختاری و قانونی نظام مالیاتی است.

فرصتها

شفافیت درآمدهای مالیاتی: ایجاد شفافیت درآمدهای مالیاتی و اطلاعرسانی به مردم میتواند اعتماد عمومی را افزایش دهد و انگیزه پرداخت مالیات را تقویت کند.

استفاده از مشوقهای مالیاتی: استفاده از مشوقهای مالیاتی به عنوان ابزاری سیاستی میتواند به توسعه متوازن منطقهای، افزایش صادرات، رشد سرمایهگذاری، انتقال فناوری و رونق تولید بینجامد.

بهبود نظام مالیاتی: با سادهسازی قوانین مالیاتی، استفاده از فناوریهای نوین اطلاعاتی، افزایش شفافیت و تقویت نظارت بر عملکرد مسؤولان مالیاتی و تقویت آموزش و فرهنگسازی در زمینه رعایت قوانین مالیاتی، میتوان به یک نظام مالیاتی کارآمد و عادلانه دست یافت.

پیشنهادهای سیاستی

مقابله با فرار مالیاتی: ایجاد شفافیت اطلاعات مالی، تقویت نظارت و کاهش اقتصاد غیررسمی.

توسعه فرهنگ مالیاتی: فرهنگسازی و آموزش اهمیت مالیات در توسعه اقتصادی.

سادهسازی قوانین مالیاتی: کاهش پیچیدگیهای قوانین مالیاتی برای کاهش هزینههای انطباق.

استفاده از فناوریهای نوین: بهبود سیستمهای جمعآوری و نظارت با استفاده از فناوریهای نوین اطلاعاتی.

افزایش شفافیت: تقویت نظارت بر عملکرد مسؤولان مالیاتی از طریق ایجاد نهادهای مستقل نظارتی.

منطقیکردن معافیتها: کاهش سهم معافیتها و مشوقها و استفاده کارآمد از آنها برای توسعه متوازن منطقهای، افزایش صادرات، رشد سرمایهگذاری، انتقال فناوری و رونق تولید.

بهبود نظام مالیاتی: سادهسازی قوانین مالیاتی و کاهش پیچیدگیهای موجود، استفاده از فناوریهای نوین اطلاعاتی برای بهبود سیستمهای جمعآوری و نظارت، افزایش شفافیت و تقویت نظارت بر عملکرد مسؤولان مالیاتی.