به گزارش خبرنگار اقتصاد معاصر؛ با تصویب هیات عالی بانک مرکزی، هیات مدیره موسسه اعتباری ملل برکنار و سه نفر به عنوان هیات سرپرستی این موسسه انتخاب شدند. این تصمیم در راستای اجرای ماده ۳۰ قانون بانک مرکزی اتخاد شده است.

اقدامات ماده ۳۰ پس از آن انجام میشود که اقدامات پیشگیرانه در ماده ۲۸ و تکالیف اصلاحی هیات مدیره بانک/ موسسه اعتباری به درستی انجام نشده و بانک به سمت بهبود شاخصها حرکت نکرده باشد. همچنین در ماده ۳۱ قانون بانک مرکزی به اختیارات هیات سرپرستی پرداخته شده که براساس آن هیات سرپرستی موقت علاوه بر همه وظایف و اختیاراتی که در اساسنامه موسسه اعتباری برای هیات مدیره و هیات عامل پیشبینی شده، ۴ اختیار دیگر نیز دارد.

همچنین هیات سرپرستی ۶ اختیار دارد که آخرین اختیار آنها پیشنهاد گزیر موسسه اعتباری به بانک مرکزی است. معاون تنظیمگری و نظارت بانک مرکزی بعد از انتشار خبر تعیین هیات سرپرستی برای موسسه اعتباری ملل، ضمن تشریح شاخصهای نامناسب این موسسه تاکید کرد این موسسه قابلیت اصلاح و بازگشت به شرایط مناسب را دارد. اما بررسی شاخصها، علل ناترازی و روندی که برای این موسسه طی شده، این گزاره را تایید نمیکند.

شکاف ۱۷ هزار میلیارد تومانی درآمد-هزینه

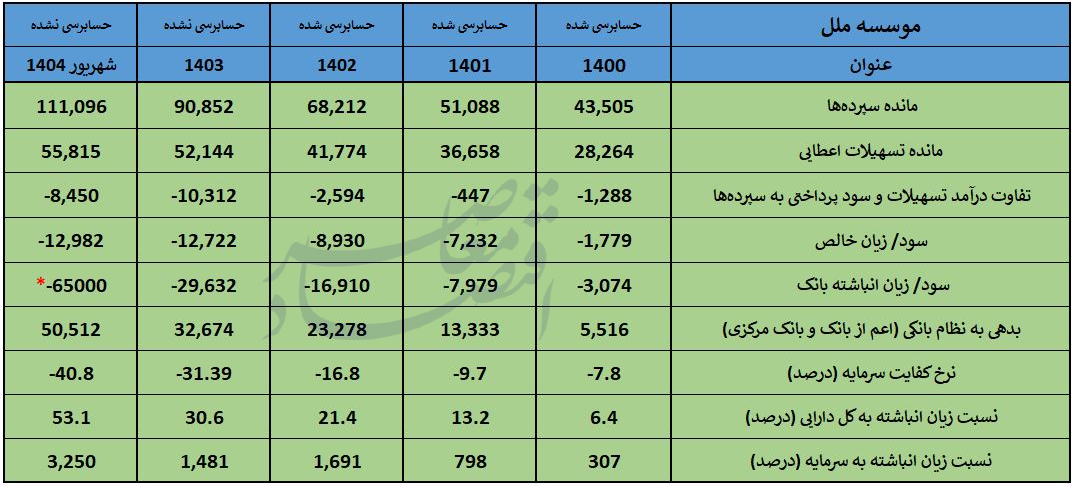

در حالی که حداقل نرخ استاندارد برای کفایت سرمایه هر بانک و موسسه اعتباری ۸ درصد است، در پایان شهریور ۱۴۰۴، نرخ کفایت سرمایه موسسه ملل به منفی ۴۰.۸ درصد رسیده است و به نظر میرسد این روند منفی در ۶ ماه دوم سال هم ادامه داشته باشد. همچنین موسسه ملل، ۵۰ هزار و ۵۱۲ میلیارد تومان به بانکها و بانک مرکزی بدهی دارد و این نشاندهنده ناترازی در نقدینگی این موسسه است.

اطلاعات صورت مالی موسسه ملل نشان میدهد مانده سپردههای این موسسه به ۱۱۱ هزار و ۹۶ میلیارد تومان رسیده و در سال ۱۴۰۳ میزان سود سپرده پرداختی به سپردهها ۱۰ هزار و ۳۱۲ میلیارد تومان بیشتر از درآمد حاصل از تسهیلات، سپردهگذاری و سرمایهگذاری بوده است. در ۶ ماه اول سال جاری هم سود سپرده پرداختی ۸ هزار و ۴۵۰ میلیارد تومان بیشتر شده که در صورت ادامه این روند در ۶ ماه دوم سال، در مجموع فاصله سود سپرده و درآمد تسهیلات را به ۱۶ هزار و ۹۰۰ میلیارد تومان خواهد رساند.

بنابراین در صورتی این شکاف بین درآمد و هزینه قابل جبران است که سرمایه این موسسه از محل آورده نقدی سهامداران افزایش قابل توجهی پیدا کند. در این حالت با فرض شکاف ۱۷ هزار میلیارد تومانی بین درآمدهاهای عملیاتی و هزینههای بانک و با فرض سود خالص ۲۵ درصد به ازای تسهیلاتدهی یا سپردهگذاری در بازار بین بانکی، ۶۸ هزار میلیارد تومان و در صورت فرض سود خالص ۳۰ درصد حدود ۵۷ هزار میلیارد تومان باید به سرمایه موسسه اعتباری ملل افزوده شود تا شکاف درآمد تسهیلات و سود سپرده از بین برود.

البته این اقدام صرفا فاصله درآمد-هزینه را پوشش میدهد و اگر بانک مرکزی به دنبال جبران زیانهای انباشته این بانک در یک بازه زمانی حداقل ۵ ساله است، میزان افزایش سرمایه نقدی موسسه ملل باید به عدد ۸۰ هزار میلیارد تومان برسد.

پرداخت ۶۶.۷ درصد تسهیلات کلان به شرکتهای زیرمجموعه

در بخش تسهیلات اعطایی، این موسسه به هیچ وجه حدود مجاز بانک مرکزی را رعایت نکرده است. طبق ماده ۳ آییننامه تسهیلات و تعهدات کلان اشخاص مرتبط (ابلاغ شده در ۲۵ آبان ۱۳۹۴)، مجموع خالص تسهیلات و تعهدات هر شخص مرتبط نباید از ۳ درصد سرمایه پایه بانک بیشتر شود.

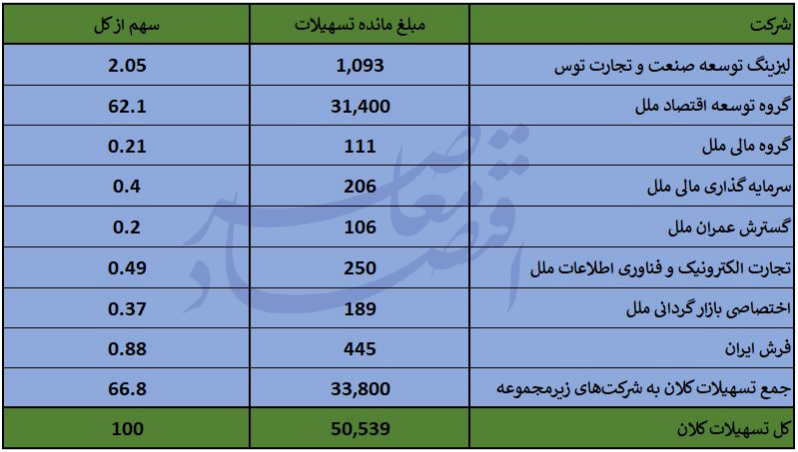

همچنین مجموع خالص تسهیلات و تعهدات به (کل) اشخاص مرتبط نباید بیشتر از ۴۰ درصد سرمایه بانک باشد. مجموع مانده خالص تسهیلات پرداختی موسسه اعتباری ملل ۵۰ هزار و ۵۳۹ میلیارد تومان است که از این میزان، ۳۱ هزار و ۴۰۰ میلیارد تومان به گروه توسعه اقتصاد ملل که گروه مالی متعلق به موسسه ملل است، پرداخت شده است.

علاوه بر این، ۱۰۹۳ میلیارد تومان به شرکت لیزینگ توسعه صنعت و تجارت توس، ۱۱۱ میلیارد تومان به گروه مالی ملل، ۱۰۶ میلیارد تومان به گسترش عمران ملل، ۲۵۰ میلیارد تومان به تجارت الکترونیک و فناوری اطلاعات ملل، ۱۸۹ میلیارد تومان به اخصتصای بازارگردانی ملل و ۴۴۵ میلیارد تومان به شرکت فرش ایران پرداخت کرده است.

در مجموع مانده تسهیلات پرداختی موسسه اعتباری ملل به شرکتهای زیرمجموعه خود به ۳۳ هزار و ۸۰۰ میلیارد تومان میرسد که این رقم معادل ۶۶.۸ درصد از کل تسهیلات کلان پرداختی این موسسه است.

سرمایه ثبتی این موسسه تا سال ۱۴۰۲ به میزان ۱۰۰۰ میلیارد تومان بوده و در سال ۱۴۰۳ به ۲ هزار میلیارد تومان افزایش یافته است. به دلیل زیان انباشته این بانک، سرمایه نظارتی به منفی ۴۲ هزار و ۹۰۱ میلیارد تومان رسید و در این حالت موسسه اعتباری حتی یک ریال هم نمیتواند به ذینفع واحد تسهیلات بدهد.

اما اگر با اغماض سرمایه نظارتی را همان ۴۰ درصد از سرمایه ثبتی در نظر بگیریم، کل تسهیلاتی که این موسسه میتوانست به اشخاص مرتبط پرداخت کند، با فرض سرمایه ۱۰۰۰ میلیارد تومانی، معادل ۴۰۰ میلیارد تومان و با فرض سرمایه ۲۰۰۰ میلیارد تومانی، معادل ۸۰۰ میلیارد تومان بود. بنابراین این موسسه با فرض سرمایه هزار میلیارد تومانی ۸۴.۵ برابر حدود مجاز و با فرض سرمایه ۲ هزار میلیارد تومانی، ۴۲.۲ برابر حدود مجاز به اشخاص مرتبط تسهیلات پرداخت کرده است.

تجربه تعیین هیات سرپرستی برای بانکهای ایران زمین و همچنین تعیین هیات مدیره به دلیل سهام مازاد سهامداران در بانک آینده، نشان میدهد تعیین هیات سرپرستی یا هیات مدیره برای بانکهای به شدت ناتراز نمیتواند آنها را از زیاندهی و ناترازی خارج کند و با توجه به رفتار دستگاه قضایی در قبال هیات مدیره منصوب دولت و بانک مرکزی در بانک آینده، فعالیت هیات سرپرستی بیش از ۶ ماه تا یک سال، به هیچ وجه توصیه نمیشود.