بانک پاسارگاد ۷۵ درصد وامها را به شرکتها و سهامدارانش داد + سند

به گزارش خبرنگار اقتصاد معاصر، یکی از ضوابطی که بانکهای مرکزی در دنیا برای جلوگیری از تصاحب قابل توجه رانت اعتباری سهامداران بانک و سایر مشتریان بانکها در نظر میگیرند و بر مبنای آن بر بانکها نظارت می کنند، نسبت تسهیلات پرداختی به ذینفع واحد و اشخاص مرتبط است.

در ایران برای کنترل رانت اعتباری، آییننامه تسهیلات و تعهدات کلان بانکها از سه دهه پیش تدوین شده که آخرین نسخه ویرایش شده آن برای سال ۱۳۹۴ است. براساس ماده ۳ آیین نامه تسهیلات و تعهدات کلان اشخاص مرتبط ابلاغ شده در ۲۵ آبان ۱۳۹۴، مجموع خالص تسهیلات و تعهدات هر شخص مرتبط نباید از سه درصد سرمایه پایه بانک بیشتر شود. همچنین مجموع خالص تسهیلات و تعهدات به (کل) اشخاص مرتبط نباید بیشتر از ۴۰ درصد سرمایه بانک باشد.

با بررسی اطلاعات تسهیلات کلان بانک پاسارگاد مشخص میشود که این بانک به هیچ وجه این دستورالعمل را رعایت نکرده است و سال هاست منابع را صرف تامین مالی شرکتهای خود و شرکتهای سهامداران خود کرده است.

پاسارگاد ۱۳۶برابر حد مجاز به میدکو تسهیلات داد

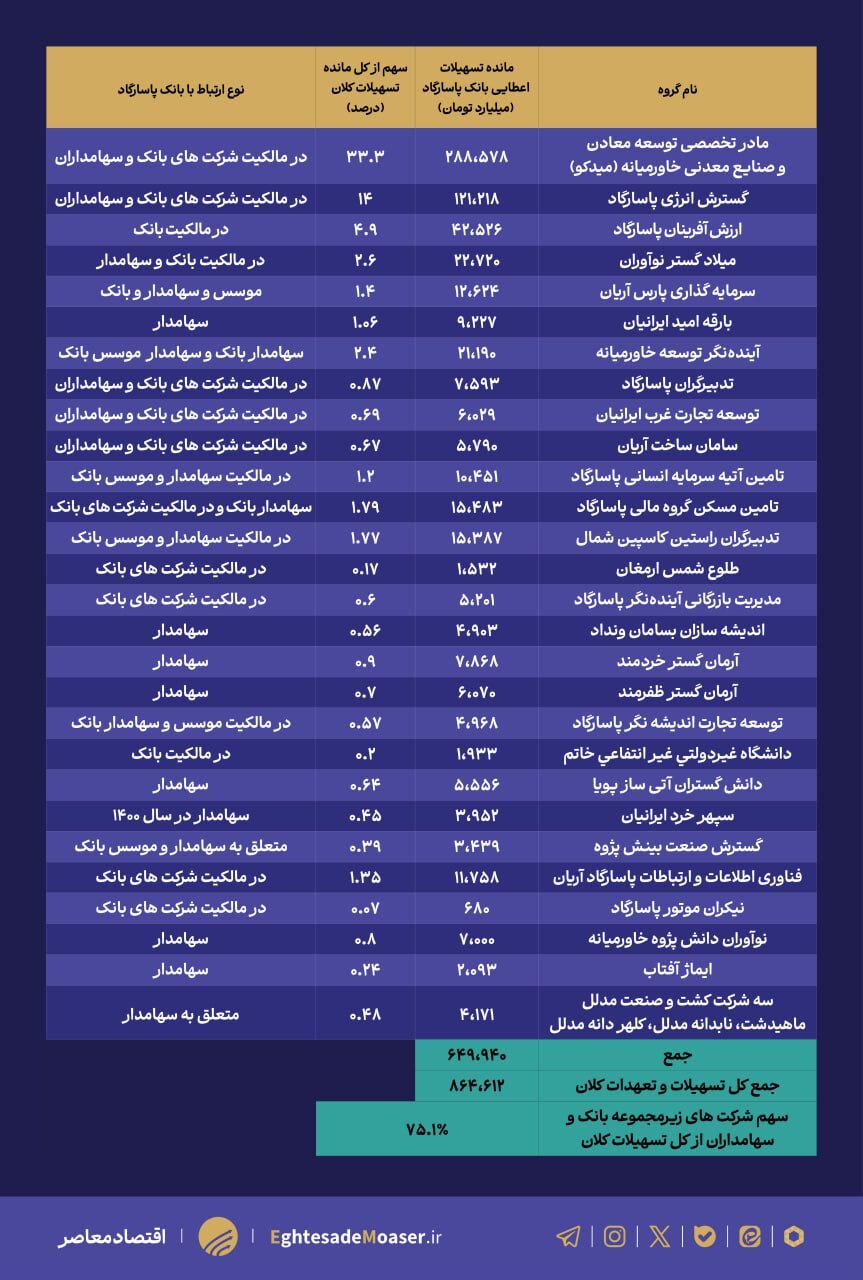

جدول زیر که براساس اطلاعات منتشر شده در سایت بانک مرکزی و همچنین اطلاعات صورتهای های مالی بانک پاسارگاد و اطلاعات درج شده در کدال استخراج شده است، نشان میدهد بیشترین تسهیلات پرداختی بانک پاسارگاد به شرکت مادرتخصصی توسعه معادل و صنایع معدنی خاورمیانه (میدکو) داده شده است به طوری که ۳۳.۳ درصد از کل مانده تسهیلات پرداختی این بانک (معادل ۲۸۸ هزار و ۵۷۸ میلیارد تومان) به این شرکت که در مالکیت شرکتهای بانک و سهامداران بانک پاسارگاد است، پرداخت شده است.

شرکت میدکو متعلق به شرکتهای بانک پاسارگاد است. شرکت تامین آتیه سرمایه انسانی پاسارگاد رئیس هیات مدیره این شرکت است. این شرکت متعلق به بانک پاسارگاد و نماینده این شرکت در هیات مدیره هم مجید قاسمی، مدیرعامل بانک پاسارگاد است. شرکت سرمایهگذاری پارس آریان که از موسسان و سهامداران بانک پاسارگاد است و مجید قاسمی باز هم رئیس هیات مدیره آن است. عضو دیگر هیات مدیره شرکت میدکو شرکت مبنای خاورمیانه است که آن هم از زیرمجموعههای شرکت سرمایهگذاری پارس آریان است.

این رابطه سهامداری و مدیریتی به روشنی بیانگر تسلط کامل بانک پاسارگاد و مدیرعامل آن بر شرکت میدکو است و همین مساله موجب میشود بانک پاسارگاد برخلاف همه قوانین کشور ۳۲.۲۴ درصد از کل تسهیلات خود را به این شرکت بدهد. این میزان پرداخت تسهیلات به شرکت میدکو در شرایطی انجام شده که بانک پاسارگاد اجازه داشت حداکثر ۲ هزار و ۱۱۹ میلیارد تومان به این شرکت تسهیلات بدهد.

در واقع مجید قاسمی، مدیرعامل بانک پاسارگاد ۳۲ درصد تسهیلات بانک پاسارگاد (۲۵۲ هزار و ۹۸۶ میلیارد تومان) را به شرکتی داده که خودش در راس هیات مدیره آن قرار دارد.

سرمایه بانک پاسارگاد ۴۶ هزار و ۹۴۸ میلیارد تومان و سرمایه نظارتی این بانک در پایان سال ۱۴۰۳ معادل ۷۰ هزار و ۶۴۹ میلیارد تومان بوده است؛ بنابراین بانک پاسارگاد اجازه داشته به یک شخص مرتبط فقط ۲ هزار و ۱۱۹ میلیارد تومان تسهیلات بدهد اما این بانک ۱۳۶ برابر حد مجاز به شرکت میدکو تسهیلات داده است.

بنابراین بانک پاسارگاد بیش از ۱۳۶ برابر حد مجاز دستورالعمل بانک مرکزی، به شرکت توسعه معادن و صنایع معدنی خاورمیانه (میدکو) تسهیلات پرداخت کرده است.

پرداخت تسهیلات به کل اشخاص مرتبط ۲۳ برابر ضوابط بانک مرکزی

رتبه دوم بیشترین تسهیلات دریافتی متعلق به شرکت گسترش انرژی پاسارگاد با ۱۲۱ هزار و ۲۱۸ میلیارد تومان است که این رقم معادل ۱۴ درصد از کل مانده تسهیلات بانک پاسارگاد است. این شرکت هم در مالکیت شرکتهای بانک پاسارگاد و سهامداران این بانک است. شرکت ارزش آفرینان پاسارگاد هم با مانده تسهیلات دریافتی ۴۲ هزار و ۵۲۶ میلیارد تومان در رتبه سوم قرار دارد و این شرکت هم در مالکیت بانک پاسارگاد است. بنابراین ۵۲.۳ درصد از کل تسهیلات پرداختی بانک پاسارگاد به این سه شرکت بوده است.

درمجموع بانک پاسارگاد ۶۴۹ هزار و ۹۴۰ میلیارد تومان تسهیلات به شرکتهای زیرمجموعه و سهامداران خود پراخت کرده است که این رقم معادل ۷۵.۱ درصد از کل مانده تسهیلات پرداختی این بانک است. به این ترتیب بانک پاسارگاد در حالی که به مجموع اشخاص مرتبط میتوانست معادل ۴۰ درصد سرمایه نظارتی خود که ۲۸ هزار و ۲۵۹ میلیارد تومان است، تسهیلات بدهد، حدود ۲۳ برابر این نسبت را تسهیلات پرداخت کرده است که نشان دهنده تخلف آشکار از مقررات بانک مرکزی است.

مجازات سنگین برنامه هفتم برای تامین مالی ترجیحی سهامداران خصوص و اشخاص مرتبط بانکها

در تبصره ۳ بند ج ماده ۸ قانون برنامه هفتم، حکم بسیار سختی برای پرداخت تسهیلات به اشخاص مرتبط درج شد. در این تبصره آمده است: «به انتهای بند «الف» ماده (۱) قانون مجازات اخلالگران در نظام اقتصادی کشور مصوب ۱۳۶۹/۹/۱۹ با اصلاحات و الحاقات بعدی عبارت «و هرگونه تبانی در پرداخت تسهیلات کلان بانکی، از جمله تامین مالی ترجیحی برای سهامداران خصوصی و سایر اشخاص مرتبط با موسسات اعتباری (موضوع بند «ز» ماده (۱) قانون بانک مرکزی جمهوری اسلامی ایران) و عدم بازپرداخت تسهیلات کلان بانکی» اضافه میشود.

همچنین در ماده ۲ قانون مجازات اخلالگران در نظام اقتصادی کشور آمده است: «هر یک از اعمال مذکور در بندهای ماده ۱ چنانچه به قصد ضربه زدن به نظام جمهوری اسلامی ایران یا به قصد مقابله با آن یا با علم به موثر بودن اقدام در مقابله با نظام مزبور چنانچه در حد فساد فیالارض باشد، مرتکب به اعدام و در غیر این صورت به حبس از پنج سال تا بیست سال محکوم میشود و در هر دو صورت دادگاه به عنوان جزای مالی به ضبط همه اموالی که از طریق خلاف قانون به دست آمده باشد، حکم خواهد داد. دادگاه میتواند علاوه بر جریمه مالی و حبس، مرتکب را به ۲۰ تا ۷۴ ضربه شلاق در انظار عمومی محکوم نماید.»

الزام قانون برنامه هفتم برای فروش همه شرکتهای غیربانکی بانک پاسارگاد تا پایان سال ۱۴۰۵

همچنین جزء ۲ بند ب ماده ۸ قانون برنامه هفتم، بانکها و موسسات اعتباری در بازه زمانی مشخصی ملزم به فروش شرکتهایی غیرمرتبط با حوزه فعالیت بانکی شدهاند. این بند میگوید که احکام زیر در رابطه با املاک، مستغلات و سهام در اختیار موسسات اعتباری لازمالرعایه است:

۱ـ۲ـ موسسات اعتباری مکلفند آن بخش از املاک، مستغلات و سهام در اختیار خود را که نگهداری آنها لازمه انجام حرفه بانکداری بوده و منع قانونی ندارد با ذکر دلیل در سامانههای موضوع جزء (۱) این بند مشخص نمایند. دستورالعمل نحوه تعیین املاک، مستغلات و سهام مشمول این جزء، در چهارچوب قوانین به تصویب هیات عالی بانک مرکزی میرسد.

۲ـ۲ـ سایر داراییهای ثبتشده در «سامانه املاک و مستغلات شبکه بانکی» و «سامانه سهامداری شبکه بانکی» غیر از داراییهای موضوع جزء (۱ـ ۲)، دارایی مازاد محسوب میشود. موسسات اعتباری مکلف به واگذاری داراییهای مازاد خود حداکثر تا پایان سال دوم برنامه هستند. این مهلت، برای موسسات اعتباری که نسبت کفایت سرمایه آنها مساوی یا بزرگتر از حد مذکور در جدول ماده (۷) این قانون است، سه سال است.

بنابراین بانک پاسارگاد باید عمده شرکتهای درج شده در جدول بالا را حداکثر تا پایان سال سوم برنامه هفتم پیشرفت که سال ۱۴۰۵ خواهد بود، به فروش برساند و علاوه بر این دیگر اجازه تاسیس شرکت جدید در حوزه فعالیتهای غیربانکی را ندارد.

بنابراین همه بانکها ازجمله بانک پاسارگاد باید عمده شرکتهای درج شده در جدول بالا را حداکثر تا پایان سال سوم برنامه هفتم پیشرفت که سال ۱۴۰۵ خواهد بود، به فروش برساند و علاوه بر این دیگر اجازه تاسیس شرکت جدید در حوزه فعالیتهای غیربانکی را ندارد.