سهم ۰.۱ درصدی ساخت مسکن از رشد مانده تسهیلات ۱۵ بانک خصوصی

به گزارش خبرنگار اقتصاد معاصر؛ براساس قانون جهش تولید مسکن که در شهریور ماه ۱۴۰۰ ابلاغ شد، بانکها و موسسات اعتباری مکلف شدند تا حداقل ۲۰ درصد از تسهیلات پرداختی خود را هر سال با نرخ سود مصوب شورای پول و اعتبار به بخش مسکن اختصاص دهند، به طوری که در سال اول اجرای قانون از حداقل ۳۶۰ هزار میلیارد تومان کمتر نباشد و در سالهای آینده حداقل منابع تسهیلاتی مذکور متناسب با نرخ تورم افزایش یابد.

در تبصره این ماده، بانکهای تخصصی به غیر از بانک مسکن از شمول احکام این ماده مستثنی شدهاند. گفتنی است که بانکهای تخصصی به غیر از بانک مسکن، بانکهای کشاورزی، توسعه صادرات، صنعت و معدن و توسعه تعاون هستند.

اگر زمان اجرای قانون را با کمی اغماض، ابتدای سال ۱۴۰۱ در نظر بگیریم، متوجه خواهید شد که بانکها، به ویژه بانکهای خصوصی تکالیف تعیینشده در این قانون را به هیچوجه اجرایی نکردند و عمده تسهیلات پرداختی برای ساخت مسکن در قالب طرح جهش تولید مسکن، توسط بانک تخصصی مسکن انجام شده است.

سهم ۵۶ درصدی بانک مسکن از کل تسهیلات ساخت

بررسی گزارش بانک مرکزی نشان میدهد که بانک مسکن رقمی بالغ بر ۹۷ هزار و ۹۰۳ میلیارد تومان تسهیلات در بخش مسکن پرداخت کرده که ۲۷ هزار و ۲۹۴ میلیارد تومان تسهیلات خودمالکی، ۶۲ هزار و ۹۵۷ میلیارد تومان تسهیلات نهضت ملی مسکن در حوزه شهری، ۶،۴۹۵ میلیارد تومان تسهیلات ساخت مسکن روستایی و ۱،۱۵۷ میلیارد تومان تسهیلات مسکن در حوزه حوادث غیرمترقبه بوده است.

پرداخت ۵۳.۵ همت تسهیلات ساخت مسکن توسط ۴ بانک اصل چهل و چهاری

اما اطلاعات بانک مرکزی نشان میدهد که ۱۹ بانک خصوصی و اصل چهل و چهاری از ابتدای سال ۱۴۰۱ تا پایان تیر ماه ۱۴۰۳، در مجموع فقط ۵۴ هزار و ۵۵۲ میلیارد تومان تسهیلات برای ساخت مسکن در بخش شهری و روستایی پرداخت کردهاند. به عبارت دیگر بانک مسکن به تنهایی ۷۹.۴ درصد بیشتر از کل این ۱۹ بانک، تسهیلات پرداخت کرده است.

۱۵ بانک خصوصی فقط ۰.۱ درصد از تسهیلات پرداختی خود را به ساخت مسکن دادند

عجیبتر آنکه از این رقم ۵۴ هزار و ۵۵۲ میلیارد تومان تسهیلاتی که این ۱۹ بانک پرداخت کردهاند، ۵۳ هزار و ۵۰۷ میلیارد تومان آن را بانکهای ملت، صادرات، تجارت و رفاه پرداخت و ۱،۰۴۵ میلیارد تومان دیگر را ۱۵ بانک خصوصی دیگر پرداخت کردهاند.

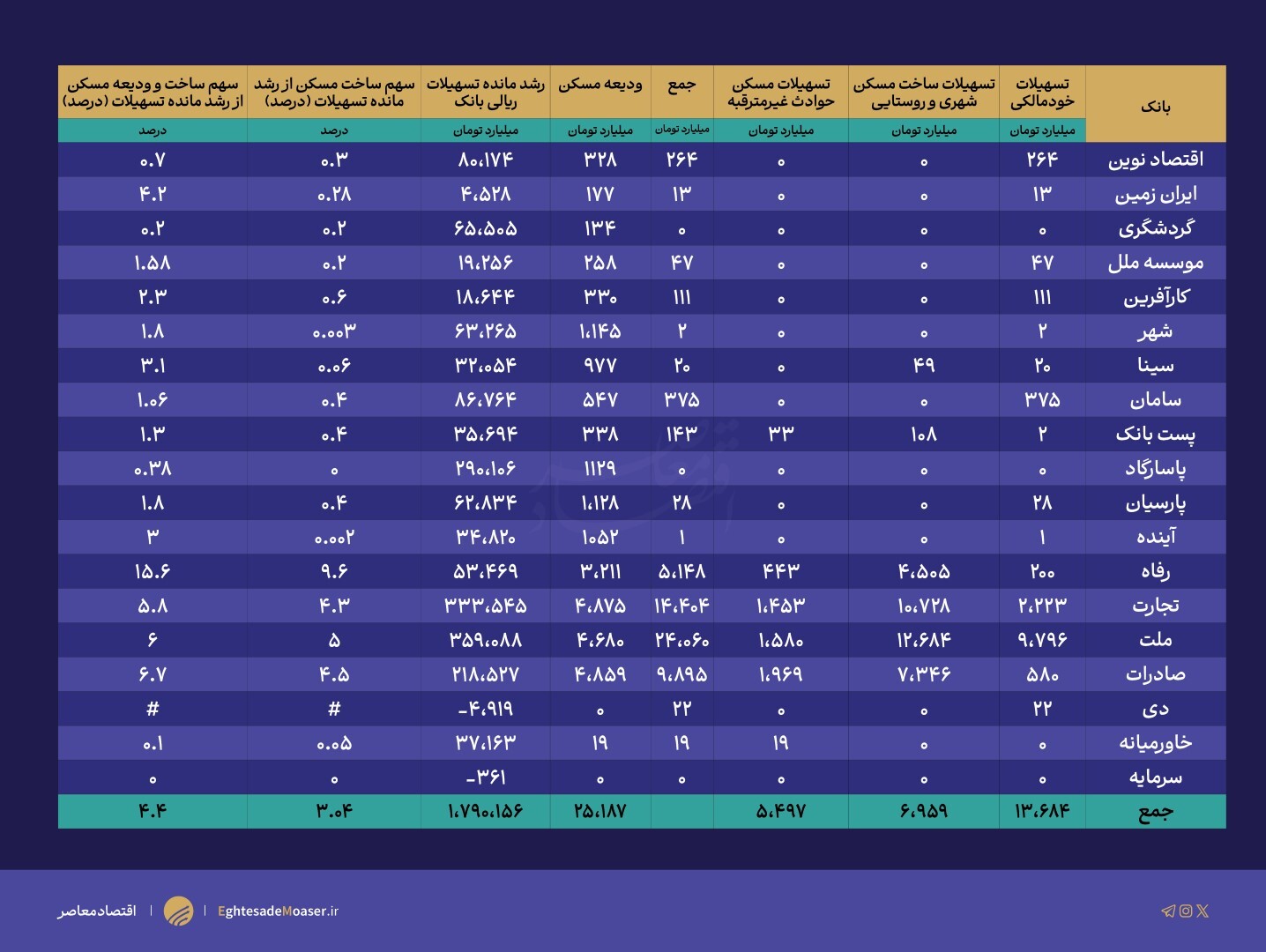

جدول زیر که با استخراج اطلاعات رشد مانده تسهیلات این ۱۹ بانک است، به تفکیک میزان رشد مانده تسهیلات این بانکها از فروردین ۱۴۰۱ تا تیر ماه ۱۴۰۳ و نسبت آن به تسهیلات پرداختی در بخش ساخت مسکن و ودیعه مسکن را نشان میدهد.

در طول این سالها بانکها علت عدم پرداخت تسهیلات برای ساخت مسکن را کمبود منابع مالی عنوان میکردند و این در حالی بوده اغلب این بانکها رشد قابل توجهی در مانده تسهیلات اعطایی داشتهاند.

به عنوان مثال، بانک اقتصاد نوین ۸۰ هزار و ۱۷۴ میلیارد تومان رشد مانده تسهیلات اعطایی داشته اما در این مدت فقط ۲۶۴ میلیارد تومان تسهیلات ساخت و ۳۲۸ میلیارد تومان تسهیلات ودیعه مسکن پرداخت کرده و سهم تسهیلات ساخت و ودیعه مسکن از کل رشد مانده تسهیلات این بانک فقط ۰.۷ درصد است.

همچنین، بانک ایران زمین ۴ هزار و ۵۲۸ میلیارد تومان رشد در مانده تسهیلات داشته اما فقط ۱۳ میلیارد تومان تسهیلات ساخت و ۱۷۷ میلیارد تومان تسهیلات ودیعه مسکن پرداخت کرده که در مجموع فقط ۴.۲ درصد از کل مانده تسهیلات این بانک است.

سهم صفر ساخت مسکن از رشد ۲۹۰ هزار میلیارد تومانی مانده تسهیلات اعطایی بانک پاسارگاد

کمترین نسبت تسهیلات ساخت مسکن با نسبت صفر، مربوط به بانک پاسارگاد میشود. درواقع این بانک برای ساخت مسکن چه به شیوه خودمالکی و چه در قالب نهضت ملی مسکن و حوادث غیرمترقبه، یک ریال تسهیلات هم پرداخت نکرد. این در حالی است که بانک پاسارگاد (بدون احتساب تسهیلات ارزی) ۲۹۰ هزار و ۱۰۶ میلیارد تومان رشد در مانده تسهیلات اعطایی داشته است.

بانک سرمایه هم هیچ تسهیلاتی برای ساخت مسکن پرداخت نکرده اما رشد مانده تسهیلات اعطایی این بانک منفی بود. یعنی این بانک تسهیلات بیشتری نسبت به گذشته پرداخت نکرده وحتی ۳۶۱ میلیارد تومان رشد منفی در مانده تسهیلات داشته است.

بانک دی هم که فقط ۲۲ میلیارد تومان تسهیلات ساخت در بخش خودمالکی پرداخت کرده و برخلاف بانک پاسارگاد، حجم مانده تسهیلات اعطایی این بانک منفی بود، به طوری که مانده تسهیلات این بانک از ۲۴ هزار و ۷۰۴ میلیارد تومان در اسفند ۱۴۰۰ به ۱۹ هزار و ۷۸۵ میلیارد تومان کاهش یافته است.

سهم بالای بانکهای اصل چهار و چهاری از تسهیلات ودیعه مسکن

این ۱۹ بانک در مجموع (بدون احتساب تسهیلات ارزی) از ابتدای سال ۱۴۰۱ تا تیر ماه ۱۴۰۳ بالغ بر ۱،۷۹۰ هزار و ۱۵۶ میلیارد تومان رشد در مانده تسهیلات اعطایی داشتهاند و از این رقم فقط ۳.۰۴ درصد را به بخش ساخت مسکن اختصاص دادهاند. البته همانطور که پیشتر ذکر شد، ۹۸ درصد از این تسهیلات را ۴ بانک صادرات، ملت، تجارت و رفاه پرداخت کردند.

درواقع اگر این ۴ بانک را از این جدول خارج کنیم، ۱۵ بانک باقی مانده، ۸۲۵ هزار و ۵۲۷ میلیارد تومان رشد در مانده تسهیلات اعطایی داشتهاند اما فقط هزار و ۴۵ میلیارد تومان تسهیلات به بخش ساخت مسکن اختصاص داده که معادل ۰.۱ درصد از رشد مانده تسهیلات اعطایی این بانکها است.

در بخش ودیعه مسکن هم این ۱۹ بانک، ۲۵ هزار و ۱۸۷ میلیارد تومان تسهیلات پرداخت کردهاند که ۱۷ هزار و ۶۲۵ میلیارد تومان آن توسط ۴ بانک رفاه، ملت، صادرات و تجارت پرداخت شده و سهم ۱۵ بانک دیگر ۷ هزار و ۵۶۲ میلیارد تومان است.

در تبصره ۵ ماده ۴ قانون جهش تولید مسکن آمده است: «سازمان امور مالیاتی موظف است، در صورت عدم رعایت موضوع این ماده در قالب بودجه سنواتی، برابر ۲۰ درصد تعهد انجام نشده را از بانکها و موسسات اعتباری مستنکف، اخذ و به خزانهداری کل کشور واریز کند. این مبلغ، ۱۰۰ درصد تخصیصیافته تلقی و به حساب صندوق ملی مسکن واریز میشود.»

در روند اجرای قانون، در سال گذشته مقرر شد که ۲۶ هزار میلیارد تومان از حساب این بانکها برداشت شود و به حساب صندوق ملی زمین و مسکن واریز شود اما در نهایت مشخص نشد که این مبلغ واریز شد یا خیر! با این حال اما رفتار بانکها نشان میدهد که این جریمه بازدارنده نبوده و بانکهای خصوصی همچنان قانون را رعایت نمیکنند.

به نظر میرسد، یک بار دیگر باید به پاسخ این سوال پرداخت که دلیل تاسیس و فعالیت بانکهای خصصی در ایران چیست و این بانکها چگونه منابعی را که از محل سپردهگذاری مردم و خلق پول بانکی ایجاد میشود را بین چه کسانی توزیع میکنند. آیا بود و نبود این بانکها مسالهای را برای اقتصاد کشور و عموم مردم به وجود میآورد؟

به نظر میرسد که اگر پاسخ دقیقی به این سوالات داده شود، تکلیف مردم و حاکمیت با بانک خصوصی مشخص خواهد شد.